01

2024是全球股票一场恢弘party

2024年行将收官,全球主要股票市集都成为进展最佳的大类资产之一。MSCI全球指数较年头上升20%,且以好意思股为代表的指数波动率还在变小,可以算得上是畴前十多年股票投资最佳的一年。

在万得收录的22个全球主要股票指数中,有18个年内得到了正收益,收益率超越10%的指数高达13个。在中国资产中,一直体现A和H不相干的沪深300和恒生指数,以至同步终廓清16%阁下的收益,亦然历来淡薄。

图:全球主要股指2024年涨跌幅贵府起首:Wind

在面临成绩满满的2024年,全球股票投资东谈主在2024年底、预测2025年股票行情时,都给出了比拟乐不雅的推测。而总共的预测,或多或少都是基于现时情景的线性外推。

关于好意思国股票,在经济软着陆和AI立异的假定下,合计大约终了10%以上的收益率是主流预判。哪怕全球对好意思股的超配,仍是达到30%阁下的历史极值水平。

关于中国股票,不论是A股如故港股,各大机构都在积极策略配景下,也合计有比拟好的指数行情;即使对经济来岁走势究竟如何内心都莫得底。

关于日本股票,畴前十年日本走出了一轮牛市,股票市集的雠校得到了全球的认同。即使日元贬值,以及估值创历史新高,环球也看好日经225有双位数的收益。

关于欧洲股票,合计在德国等的率领下,收益率也将达到高个位数。即使欧元区仍是多次下修GDP预测,以及一直未管理通胀问题。

似乎,the show must go on。

02

股票长期收益率的启示:闹翻共鸣

预测无意候很故事理,短期预测的准确性反而可能不如长期预测。因为短期预测的假定中,包含了太多的快变量,而长期预测,主要的自变量是一些长期结构性身分,也等于慢变量。

关于2025年全球股票市集如何走,明显咱们是莫得这个智商来下如斯无边的论断,但有一些长周期角度的数据,如故引起了咱们的深想。

1.严重的南北极分化

股票市集,一直被界说为经济的晴雨表,这是金融的基本学问。是以每个股票市集的预测,都起先要修起经济基本面如何。

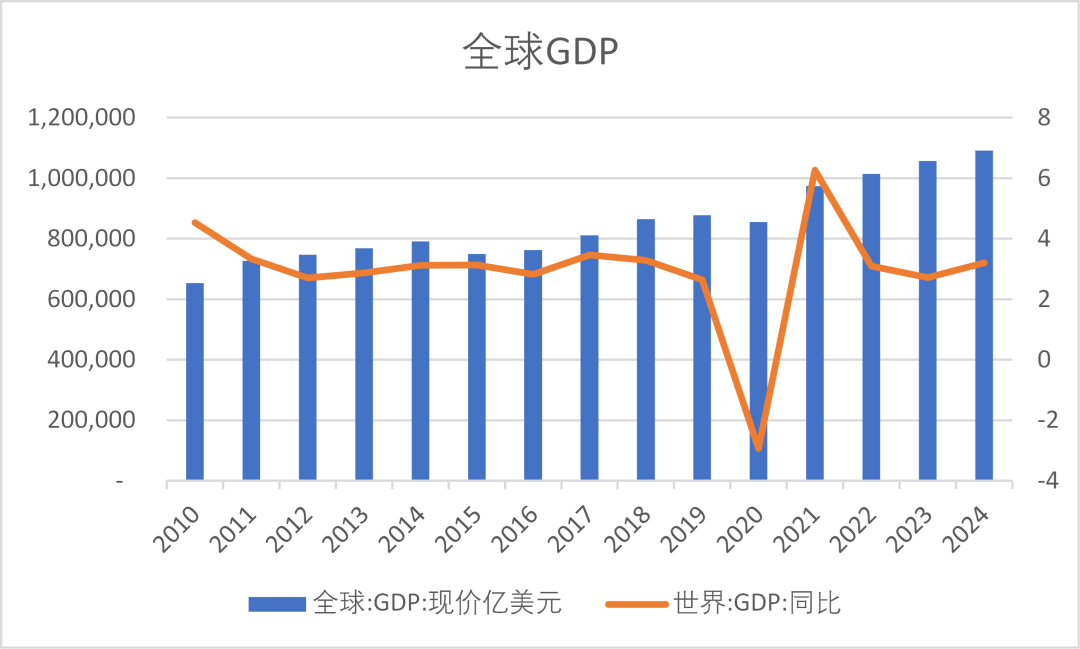

长期来看,尽管有攻击,但全球经济如故保抓了可以的增长。自2009年,全球从金融危急中都备复原于今,掂量2024年全球GDP总量以好意思元计价将达到109万亿好意思元,以2009年为基数,畴前15年全球GDP累计增长了85%,年复合增长率在4.2%阁下。

股票市集举座也得到了可以的收益,成为大类资产中成立的核心共鸣。

股票市集的上市公司,一般都在学术界被合计是经济当中最优秀的代表,也等于最优秀的公司材干上市,是以股票市集表面上应该要光显比全球经济增长景色要来得更好。数据看似亦然如斯,在2010-2024年技艺,MSCI全球指数涨了190%,比GDP的增长超越了近一倍。

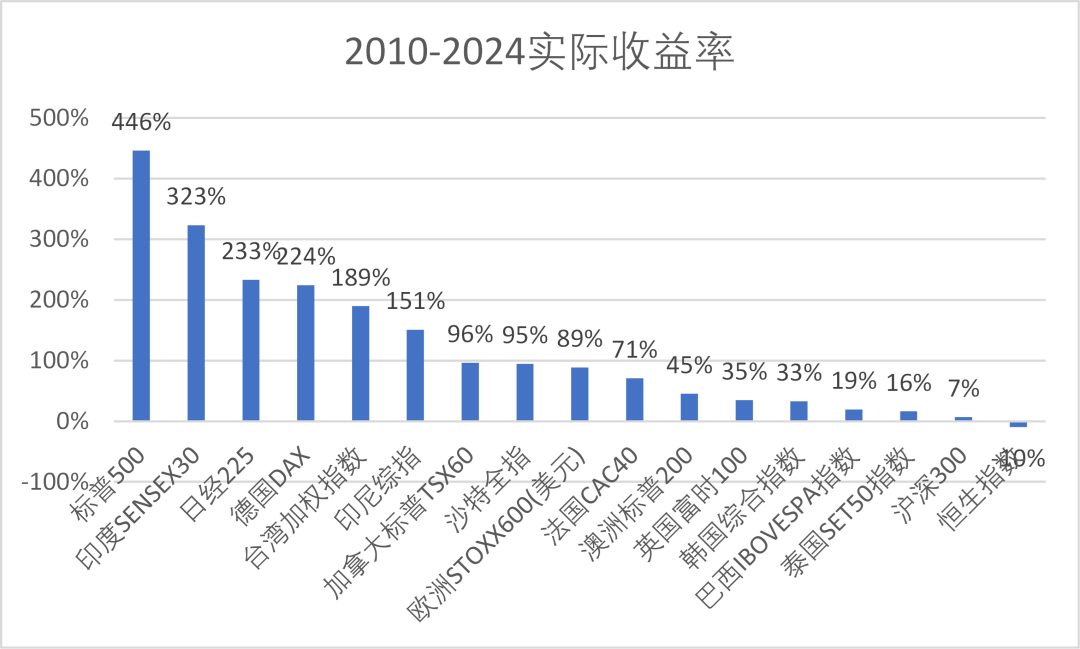

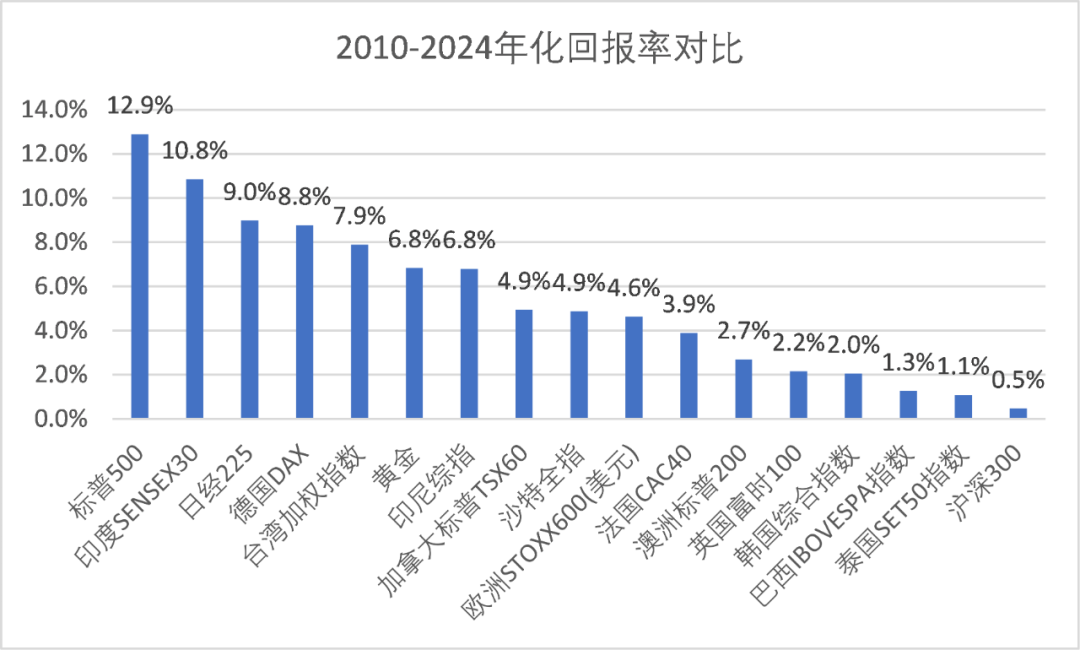

真实情况却被MSCI指数笼罩了。在畴前15年中,累计收益率超越85%的主要股票指数(为扣除汇率的影响,均以好意思元计价),只是只占到一半阁下,这如故由于2024年全球大牛市拉高了举座进展,如果看2010-2023年数据,则要进展更差。

很明显,股票市集莫得很好饰演经济的晴雨表。反而是出现了严重的南北极分化。在全球经济安然增长的这15年间,发达经济体中的代表性股市:

好意思国股市享受了最多的全球化红利,进展最佳,也成为环球公认的标杆;

日本天然经济增速慢,但这几年股票市集雠校有所收效,上市公司盈利智商进步,也享受了全球红利,成为最惊喜的市集。

德国DAX指数,手脚欧洲经济的发动机,进展也算可以,况且德国事欧洲诸国中,在全球经济融入中作念的最佳的国度。

但发达经济体中,法国、澳大利亚、英国、韩国,都进展比拟差,尤其是韩国,是畴前经济进展最佳的经济体之一,手脚出口导向型经济,其经济的发展效果与股票市集无关。

发展中国度的代表性股市,畴前15年进展也差距很大:

最佳的是经常被咱们看轻的邻国印度,畴前以好意思元计价的股票收益率仅次于好意思股,股市真实成为了经济的晴雨表;

印尼市集天然进展较好,但经由中波动比拟大;

泰国市集,由于经济发展的停滞,股票市集也处在停滞中;

进展最差的是A股和港股市集,即使畴前十多年,中国事全球增长最快的主要经济体,但股票市集明显莫得共享经济的红利,市齐集构性的抑止是主因,这亦然本年新国九条想根治的恶疾。

通过以上的数据分析咱们不贫苦出论断,全球经济发展的红利,只是被部分市集捕捉到。况且有些市集,天然经济享受到了发展的机遇,但这部分利益并未传递给股票市集,只是落得一个纸面高贵。

是以真实经济的晴雨表,是大约反应经济本人的股票市集或者其他资产,比如全球核心城市房价,稀缺的投资品如储藏酒,还有黄金等等。

2.股票是最佳的大类资产?

股神沃伦·巴菲特说过,投资黄金是愚蠢的行动,而把黄金长期抓有手脚保值升值的妙技更是愚蠢,因为黄金是无息的。巴老爷子的收益率,确乎吊打黄金的涨幅。

但长期来看,黄金是一类进展尽头强的资产,如果不具备巴老爷子的选股智商,错过黄金果然要徒唤奈何。

黄金与货币脱钩后,无息的黄金价钱进展如何呢?咱们从1990年算起,黄金每盎司价钱从350好意思元阁下涨到最新的2630好意思元阁下,25年间涨了6.5倍,年化收益率8.4%。这一涨幅竟然超越了大部分股票市集。

2013年,中国大妈全球扫货黄金,那时还遭到华尔街和国内投资东谈主的群嘲。而十多年畴前了,大妈们买的黄金价值早已翻倍,而大A还在埋头苦干。

还有一句流传很广的话:“盛世股票,浊世黄金”,黄金一直与避险需求划上等号。但实质情况并非如斯。只不外,黄金畴前二十多年,并不是抓续走牛,在一段时候的大涨之后,会堕入很长一段时候的鸦雀无闻。

2010-2024年这15年间,宇宙举座算得上比拟盛世了,但在这技艺,黄金的年化涨幅是6.8%,全球主要股票指数中,唯独好意思股、印度、日经和中国台湾,这四个市集进展比黄金略好一些。

从资产成立的角度,大部分股票市集并莫得环球联想的那么好。因为他们并莫得享受并共享经济增长带来的平正。反而无息的黄金,不仅进展较好,况且驯顺了全球GDP的增速。为什么会如斯呢?

抛开黄金各式分析框架,从长周期来看,由于黄金供给增长有限,而需求也等于金价,会跟着全球住户金钱的蓄积而径直上升,是以黄金享受了全球经济发展的利好。另外,黄金手脚全球相同的硬通货,并不会存在像股票市集相同的磨损问题,比如股票市集的上市公司天然长大,然则对鼓励而言却是毁掉价值的。

最近两年黄金涨幅较大,主淌若市集渐渐意志到全球列国的法币存在长期的信用问题。即使被追捧的好意思元,也很难忽视好意思国在十几年之后可能会到来的债务危急。如果看好畴昔全球经济的发展,其实很出丑空黄金,可能这才是全球央行都在买入黄金的底层原因。

天然,咱们不是为了接头黄金的投资价值,而是将黄金手脚股票这类风险资产的参照系。从10-30年的维度来看,大约驯顺黄金的股票市集少之又少。从这个角度而言,股票并不一定是最佳的大类资产。

只不外由于好意思股,在MSCI全球中占的比重越来越高,目下可能仍是达到了60-70%,笼罩了一个基本的事实:大部分股票市集进展是一般般的。

03

2025年的两个要道痕迹

除了直不雅的收益率对比除外,股票市集另外一个容易被忽略的身分是波动率,也等于咱们最期待的“长牛”、“慢牛”。长牛和慢牛,才是让总共东谈主都能赚到钱的独一身手。但即使大约比经济进展好的股票市集,波动率大更是常态。

比如在日本股市1990年前后的大泡沫,在最癫狂的时候,东京证券往来所占到了全球证券市集接近30%的市值占比,成交量比纽交所超越1.8倍。在差未几时候的中国台湾股市,散户进场创造了东谈主类历史上最大的泡沫之一,单日最高成交量纪录为76亿好意思元,是那时纽约往来所和东京往来所往来量的总数。

哪怕这两个市集,在近15年中的收益率驯顺了黄金,但为了翻越历史泡沫的高点,也都花了30多年的时候。

是以,如果同期沟通波动率,真实比黄金抓有体验好的股票市集并未几。以这15年的数据来看,唯独标普500、印SENSEX30,德国DAX,这三个代表性指数,在作念到了收益率比拟高的同期,抓有体验也比黄金更好。

回到当先的问题,凭证市集现时对主要股票市集(好意思国、中国、欧洲、日本)的预期汇总,那全球股票市集将举座终了10%以上的指数讲述。先不说这个数字本人就超出了历史均值水平,再沟通到2024年是全球股票系统性的牛市,如果2025年是萎缩版的2024年,那全球股票市集将集体出现“长牛和慢牛”的特征。

股票市集的众千般本数据告诉咱们,长牛和慢牛一直都是少许数派。是以从纯学问的角度,更严慎一些才是感性的作风。即使身处牛市氛围中,也应该留一分浮现留一分醉。

除此除外,另一个更故事理的话题是,A股从2024年运转进行系统性的雠校,天然当今更像疯牛或者结构性牛市,而不是环球期待的长牛慢牛。但如果大A大约转型顺利,手脚全球第二大经济体,股票市集表面上会存在巨大的契机。

长牛和慢牛在全球边界来看,都是尽头稀缺的。有被视为标杆的好意思股,发展经济体中有“另类”的印度,还有不瘟不火的德国市集,以及老本市集雠校顺利了至少一半的日本。中国老本市集能否转型顺利,可以对方向市集并未几,可能日本和印度更值得模仿,咱们将在之后的研究中张开。

终末粗浅转头一下,预测2025年股票市集,咱们在一片乐不雅之中,至少有两个要道问题痕迹咱们抓续长考并厘清:

1)全球股票市集的历史讲述核心,会不会成为收益率拦阻?2)尝试转向稀缺的长牛和慢牛,A股的参考的样本模版是怎样的?